Qual a base de cálculo do ITCMD?

Índice

- Qual a base de cálculo do ITCMD?

- Quanto é o ITCMD de São Paulo?

- Qual a base de cálculo do ITD?

- Como é feito o cálculo do ITCD no Ceará?

- Qual é o tributo sobre transmissão de causas e doações?

- Como é aplicado o imposto sobre transferência de imóvel?

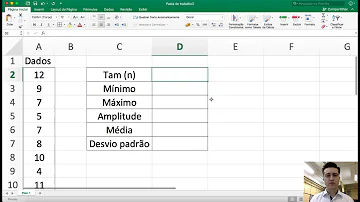

- Como o imposto é calculado?

- Quem deve pagar o imposto de sucessão?

Qual a base de cálculo do ITCMD?

A base de cálculo do ITCMD está definida na Lei 10.705/2000 como o valor venal dos bens, assim entendido como o valor de mercado. O valor venal do imóvel é aquele pelo qual ele será transacionado em uma situação de compra e venda no mercado.

Quanto é o ITCMD de São Paulo?

4% Alíquota. A alíquota do imposto é de 4%.

Qual a base de cálculo do ITD?

A base de cálculo é o valor venal dos bens, dos títulos ou dos créditos transmitidos ou doados. A função do ITD é extrafiscal e fiscal.

Como é feito o cálculo do ITCD no Ceará?

As alíquotas do ITCD, considerando-se o valor da respectiva base de cálculo, são:

- nas transmissões causa mortis: 2%, até 10.000 Ufirces; 4%, acima de 10.000 e até 20.000 Ufirces; 6%, acima de 20.000 e até 40.000 Ufirces; ...

- nas transmissões por doação: 2%, até 25.000 Ufirces; 4%, acima de 25.0.000 Ufirces;

Qual é o tributo sobre transmissão de causas e doações?

- O Imposto sobre Transmissão Causa Mortis e Doação (ITCMD) é um tributo brasileiro aplicado sobre heranças e doações que tenham sido recebidas. Ele é de competência estadual e do Distrito Federal e, assim, sua aplicação, alíquotas, cálculos e procedimentos podem variar de estado para estado, dentro das margens previstas em lei.

Como é aplicado o imposto sobre transferência de imóvel?

- Esclarece, também, que esse Imposto é aplicado quando a transferência se dá à título não oneroso (gratuito), seja por sucessão ou doação. Quando se dá a venda de imóvel, o imposto é outro (ITBI) e é devido ao Município, e não ao Estado, como o ITCMD.

Como o imposto é calculado?

- Mas qual o valor desse imposto? Como ele é calculado? O Estado de São Paulo, obedecendo o princípio da isonomia, criou uma tabela, prevista em lei, sendo o montante do imposto calculado escalonadamente, sempre tomando por base para cálculo a somatória do valor total dos bens a serem transmitidos.

Quem deve pagar o imposto de sucessão?

- QUEM DEVE PAGAR? no caso de sucessão, o imposto deve ser pago pelos herdeiros ou legatários; no caso de doação, o imposto deve ser pago pelos donatários (exceto se o donatário residir em outro estado ou fora do país; neste caso o responsável pelo pagamento do imposto será o doador).